Зачем вообще защищаться: что делает инфляция с вашими деньгами

Инфляция — это устойчивый рост цен на товары и услуги. Проще: за одну и ту же сумму вы покупаете всё меньше. Реальная доходность — это доходность за вычетом инфляции. Если депозит даёт 9% годовых, а цены растут на 8%, реальная доходность около 1%. Минус расходы и налоги — и легко уйти в ноль.

Коротко: если не думать о том, как защитить сбережения от инфляции, вы просто тихо платите “инфляционный налог”.

Быстрые определения на одной странице

- Номинальная ставка — цифра на счёте или в рекламе банка.

- Реальная ставка — номинальная минус инфляция и налоги.

- Индексируемые облигации — бумаги, купоны или номинал которых растут вместе с индексом цен.

- Диверсификация — распределение активов так, чтобы один риск не уронил весь портфель.

Коротко: защищаем не проценты, а покупательную способность.

Диаграмма: как инфляция “съедает” доходность

Представим год, инфляция 8%. Сравним инструменты по реальной доходности.

Диаграмма (текстовая):

- Наличные под матрасом: [==== ] ~ -8% (упущенная стоимость)

- Депозит 9%: [========= ] ~ +1% до налога

- Индексируемые облигации: [===========] ~ ≈ инфляция + премия

- Дивидендные акции: [======== ] ~ 0…+5% (волатильно)

- Золото/металлы: [======= ] ~ защита в стрессах, без купона

Идея проста: чтобы обезопасить капитал от инфляции, инструмент должен хотя бы догонять рост цен, а лучше — обгонять его с запасом.

Ключевая мысль 2025: не ставка, а структура

Ставки могут подсесть, рынки — качнуться. Но грамотно собранный портфель переживает циклы. Поэтому лучшие способы защиты от инфляции — это не “секретная акция”, а комбинация инструментов с разными драйверами дохода.

Коротко: структура бьёт прогноз.

База: инструменты, которые реально работают против инфляции

1) Индексируемые облигации

Длинно: купоны/номинал растут вместе с официальным индексом цен. Это прямой, “механический” ответ на инфляцию. Подойдут как ядро консервативной части портфеля. Риск — методология расчёта инфляции и возможная меньшая ликвидность.

Коротко: автоматическая подстройка под цены.

2) Качественные облигации с переменной ставкой

Купон привязан к индикаторам денежного рынка. Когда инфляция толкает ставки вверх, купон подтягивается. Защита не идеальная, но близко.

3) Дивидендные акции “ценовой власти”

Компании, способные перекладывать рост издержек в цену: коммунальные, потребсектор, телеком, сырьевые. Они не всегда растут быстро, но часто повышают дивиденды быстрее инфляции.

Коротко: растущие дивиденды — щит от подорожания.

4) Реальные активы: недвижимость, инфраструктура, сырьё

Аренда и тарифы нередко индексируются. Плюс — частичная защита от валютных рисков, если доходы привязаны к экспортным ценам. Минусы — пороги входа, налоги, цикличность.

5) Золото и драгоценные металлы

Не приносят купона, зато исторически держат удар в длительных инфляционных периодах и при потрясениях. Работают как страховка портфеля, а не как единственный ответ.

6) Валютная диверсификация и глобальные ETF

Часть инфляции — локальная. Доля активов в “твёрдой” валюте и зарубежные индексы сглаживают внутренние шоки. Это не панацея, но уменьшает зависимость от одной экономики.

Сравнение: что с чем конкурирует

- Депозиты vs облигации с плавающим купоном: депозиты проще и ликвиднее, но часто отстают от инфляции после налогов; плавающий купон быстрее реагирует на рынок.

- Индексируемые облигации vs золото: первые дают предсказуемые выплаты, второе — защиту от “чёрных лебедей”, но без дохода.

- Дивидендные акции vs недвижимость: акции ликвиднее и прозрачнее, недвижимость — более “ощутимая”, но с расходами и низкой скоростью сделок.

Коротко: нет идеала, есть баланс.

Практика: как собрать портфель в 2025

Не рецепт на все времена, а логика, которую можно подстроить под ваш риск-профиль и юрисдикцию.

- 30–40% — индексируемые облигации и/или качественные бумаги с плавающим купоном.

- 25–35% — дивидендные акции с доказанной ценовой властью (через ETF/фонды или прямые покупки).

- 10–20% — реальные активы (REIT/инфраструктурные фонды/сырьевые экспозиции).

- 5–10% — золото/металлы для страховки.

- 10–20% — валютная подушка и короткие инструменты денег для манёвра.

Коротко: комбинация дохода, индексации и страховки.

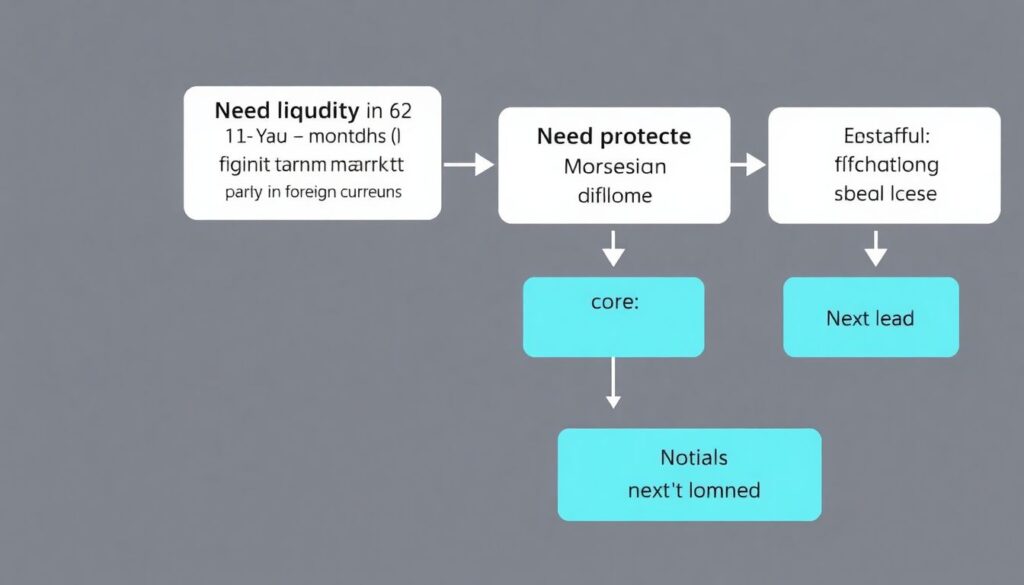

Диаграмма: поток решений “куда вложить деньги в 2025”

Схема (текстовая):

Старт -> Нужна ликвидность в 6–12 мес?

Да -> Высоколиквидные депозиты/короткие фонды денежного рынка (часть в валюте)

Нет -> Нужна защита от инфляции “по формуле”?

Да -> Индексируемые облигации + плавающий купон (ядро)

Нет -> Готовы к волатильности ради роста?

Да -> Дивидендные/качественные акции + реальные активы

Нет -> Смешанный портфель с золотом как страховкой

Ошибки, которые дорого обходятся

- Гнаться за высокой номинальной ставкой без учёта инфляции и налогов.

- Держать всё в одной валюте или одном инструменте.

- Игнорировать комиссии фондов и спреды — они “едят” реальную доходность.

Коротко: реальную доходность портит не только инфляция, но и издержки.

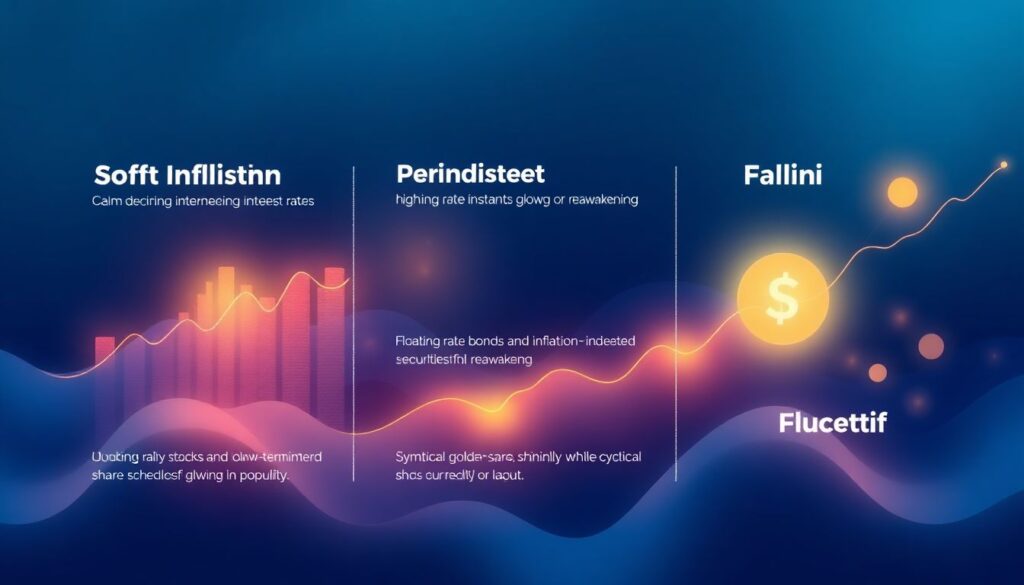

Короткие сценарии 2025: что закладывать в планы

- Мягкая инфляция: ставки постепенно снижаются, акции качества выигрывают, длинные облигации оживают.

- Упорная инфляция: плавающий купон и индексируемые облигации в фаворе, золотая доля помогает, цикличные акции отстают.

- Валютные колебания: валютная диверсификация сглаживает курс, экспортёры в акциях компенсируют часть рисков.

Коротко: планируйте для трёх исходов, не угадывайте один.

Примеры из жизни

- У Ивана 800 тыс.: 300 тыс. — индексируемые облигации, 250 тыс. — дивидендные ETF, 100 тыс. — золото, 150 тыс. — ликвидная подушка в валюте. По итогам года инфляция не “съела” всё: дивиденды и индексация удержали плюс.

- У Марии 2,5 млн: ставка на одну новостройку. Рост цен на стройматериалы и простой сдачи в аренду обнулили доход. Добавление ETF на инфраструктуру и индексируемых облигаций выровняло поток.

Коротко: микс спасает, концентрация — рискует.

Чек-лист перед покупкой инструмента

- Какая ожидаемая реальная доходность с учётом инфляции и налогов?

- Чем обеспечена выплата и какова ликвидность?

- Как инструмент ведёт себя в разных инфляционных режимах?

- Сколько вы платите скрытых комиссий?

Коротко: задайте 4 вопроса — и половина рисков уйдёт.

Прогноз и взгляд вперёд: инвестиции 2025

В 2025 году базовый сценарий — умеренная, но упорная инфляция на фоне нормализации цепочек и ещё не до конца остывшего спроса. Рынки уже заложили часть смягчения ставок, но “быстрых побед” над ценами ожидать не стоит. Это означает, что лучшие способы защиты от инфляции останутся комбинированными: индексируемые облигации как фундамент, дивидендные акции качества как двигатель, золото и валютная диверсификация как страховка. Технологии и инфраструктура сохранят потенциал, но выбор — по качеству балансов и устойчивости маржи.

Коротко: 2025 — год структурного подхода, а не ставок на один тренд.

Итог: как защитить сбережения от инфляции без гаданий на кофейной гуще

- Начните с расчёта реальной доходности, а не погоней за яркими цифрами.

- Постройте портфель из инструментов с разной природой дохода: индексация, дивиденды, реальные активы, валюта.

- Регулярно ребалансируйте и срезайте издержки.

Коротко: чтобы обезопасить капитал от инфляции, действуйте системно. Если сомневаетесь, начните с малого, но начните сегодня — ведь вопрос не “если”, а “насколько сильно” инфляция ударит по бездействующим деньгам.